개별 종목을 모르겠다면, ETF를 사는것도 한 방법이다. 그 중 ETF이름 중에 iShares가 앞에 붙은 ETF는 블랙록이 운용하고 있다. 아마 알게모르게 ETF에 투자하는 분이라면 블랙록에 운용 수수료를 주고 있을지도. ETF시장이 앞으로 5배 커질 것이라는 예측 전망도 나오고 있어 더욱 기대되는 종목이다. 금융주가 아직 저평가 되어 있는것 같아, 블랙록의 주식을 사고 싶어 이것저것 파헤쳐 보았다.

블랙록 주식(BLK), 남들이 ETF를 살 때 ETF운용하는 회사의주식을 사자

2020/12/19

[기업소개]

BlackRock, Inc. (블랙록)은 전 세계 기관 및 개인 고객에게 광범위한 투자 관리 및 기술 서비스를 제공하는 상장된 투자 관리 회사이다. 1988년 설립되어 이제 32년차이며, 파운더는 rober s. kapito와 laurence D. Fink이다. 2019년 연말기준 7.4T달러의 규모를 운용하고 있으며 100여개 넘는 나라의 고객들을 상대로 30국가의 70개의 사무실이 있다.

다양한 자산군에 투자하고 있으며, 지수와 현금 관리 투자 전략 플랫촘을 통해 고객의 투자 결과와 자산 배분 솔루션을 조정하는 역할을 맡고 있다. 주식, 고정수익, 펀드 등 다양한 상품을 직접 제공 또는 중개자 제공하고 있다. 알라딘이라는 투자와 리스크 관리 플랫폼을 갖고 있으며 이 외에도 다양한 자문 서비스와 솔루션을 제공한다.

[주가 상태]

현재 P/E는 23.20이며 예측 P/E는 19.91이다. 예측치가 19.91로 줄어들었다는건, 앞으로 블랙록의 이익이 늘어날거란 전망이다. 이전에 100과 1000이 넘는 수치를 보고와서인지 결코 낮은 수치가 아님에도 불구하고 인간적으로 느껴지기도하다.

[RoA/Roe]

블랙록의 12개월 동안의 RoA는 3%이다. 9년간 평균 RoA는 2.0%인것을 보아 2019년에 크게 늘어난 모습을 볼 수 있다. 아직 2020년 연간보고서가 나오지 않았지만, 2020년 9월에 최고치인 3.0%을 찍었다고 한다. 금융섹터의 평균치가 0.8%고, 또다른 투자 회사인 인베스코가 1.9%임을 보았을 때 블랙록의 3.0%은 높은 수치이나. MSCI가 15.0%이고 무디가 17.3%인것에 비해서는 낮은 수치이다.

12개월 동안의 RoE는 14.1%이다. 5년간 평균은 13.2%정도 였고, 5년 간 제일 높은 수치는 2017년 12월이 16.3%이다. 제일 낮은 때는 2016년 12월이다. 금융섹터의 평균치는 7.4%고, 또다른 투자 회사인 인베스코가 5.1%여서 14.1%인 블랙록은 월등히 높은 편이다.

[영업이익]

영업이익은 작년 한해 14,881M으로 아직 올해 연간보고서가 나오지 않아 2019년까지의 영업이익을 볼 수 있다. 지난 2017년에는 22%의 놀라운 성장을 보였으며 2018년 3.18%, 2019년에는 4.80% 정도의 성장을 보였다. 지속적으로 3년간 성장했다.

올해 분기별 보고서에서 1분기 3,342M, 2분기 4036M, 3분기 4679M인걸로 미루어보아 3분기 실적 합만해도 12,057M이다. 4분기 실적이 적어도 4,000M이상 나온다하면 작년에 비해 엄청난 성장을 할것이라 예측이 된다. 과연 4분기의 매출은 어떻게 될까?

[재정상태]

2019년 12월 말 기준 블랙록의 자본은 8B 정도이다. 부채는 1.1B으로 나타나 있다.

그중 장기부채가 2019년 기준 4,955,000으로 적은 편. 게다가 주주환원을 위해 주요요소 중 하나인 자사주 매입도 꾸준하게 하고 있다. 보통 회사가 자사주 매입은 두가지 경우인데 1. 회사의 주가가 비정상적으로 떨어질 때 2. 회사의 현금흐름이 여유가 있을 때 인데, 블랙록의 경우는 2번의 경우라고 볼수 있다. 자사주 매입을 하면 주주지분 가치가 상승하고, 기업의 입장으로선 주식을 매수하니, 그만큼 외부에게 주는 배당이 줄어 배당소득세로 내야하는 부분이 없어 세금을 아끼는 효과를 볼 수 있다. 자사주 매입을 한다는 것 만으로도 현금흐름이 일정 수준이상이고 배당가능이익을 가지고 있다는 말이니 블랙록의 현금은 괜찮다는것. (물론 우려의 목소리도 있다)

[수익율]

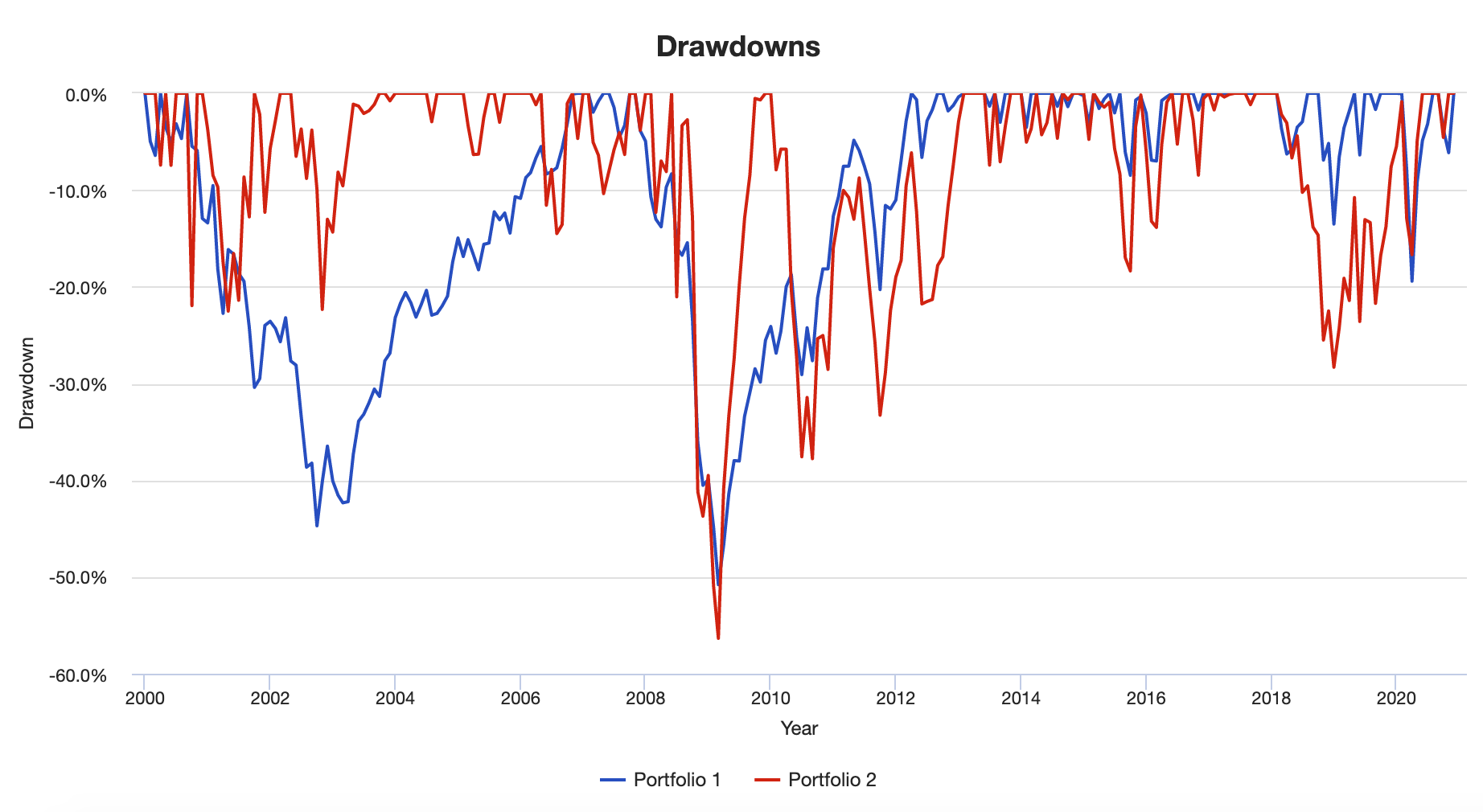

시장지수(SPY)와 블랙록을 비교한다면 차이가 극명하게 들어난다. 만약 2000년부터 20년간 이 둘에 같이 만 달러를 넣어둔다고 가정했을 때, 시장 수익율은 매년 6.37%, 블랙록의 수익율은 21.61%이다. 결과적으론 만달러가 각각 3만6천달러와 59만9천달러가 되는 차이가 있다. 다만 MDD(최대 하략율)이 SPY의 경우 50.80%, 블랙록의 56,34%으로 하락시엔 시장보다 크게 떨어질 가능성이 있다는 점이다. (56%는 리먼브라더스 사태의 경우라 특수한 사태를 제외하고 블랙록의 MDD는 최대 35%까지 생각하면 될것 같다.)

[배당]

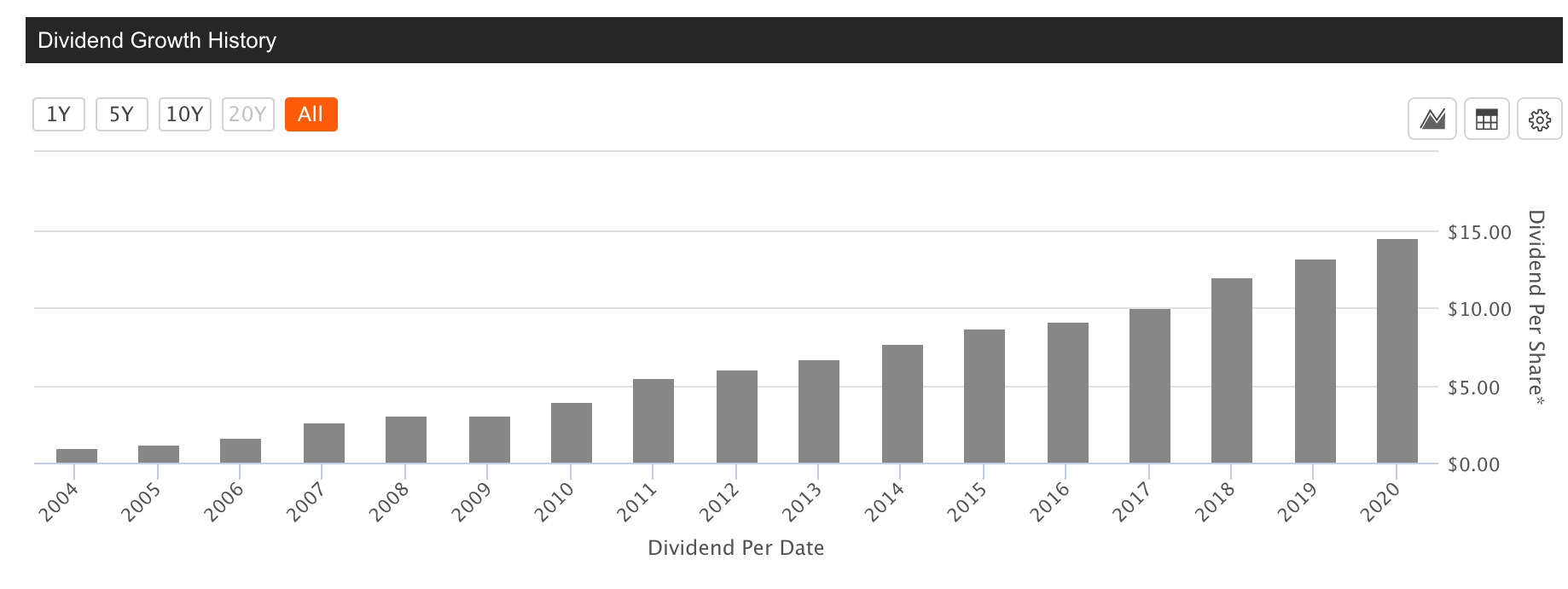

분기에 한번 씩 주며 3월, 6월, 9월 12월이다. 최근 배당일은 12월 3일이고 배당금은 이번 배당 기준 1주당 3.63달러였다. 11년간 배당성장을 해왔다. 배당율은 2.06%로 우리나라 예적금 이율보다 쪼금 높다. 1주를 소유하고 있으면 14.52불 정도 배당을 받았다는 것. 하지만 주식의 경우 시세차익을 노릴수도 있으니 ETF시장 자체의 성장과 약간의 배당금 버티기로 가져가면 좋겠다 생각이 들었다.

최근 블랙록의 주가가 많이 올라서 배당율이 적어졌지만, 꾸준히 성장하고 있어서 마음에 든다. 1년간 배당 성장율은 10%, 3년간 배당 성장율은 12.95%, 5년간 배당성장율은 11.32%, 10년간 배당성장율은 15.52%이다. 굉장히 안정적으로 선장하고 있으며 배당도 꾸준히 늘어가니 배당주 포트폴리오에서도 좋은 종목이다.

[운용 ETF]

ETF만 해도 380여개를 운용하고 있다. 블랙록 사이트에 들어가면 여러 ETF 분류에 따라 서칭해 볼 수 있다. 인플레이션 방어 ETF도 있고 이머징마켓 ETF도 있고 시장지수 ETF도 있다. ETF 백화점이다. 요즘 이머징마켓에 대한 집중도가 높아지고 있는 것 같아서 일본을 제외한 이머징마켓 투자도 고려하고 있는데 블랙록에서도 이머징 마켓 ETF가 있었다. (재밌게도 EWY라는 우리나라 남한 ETF도 있는데 이머징마켓중 2번째로 연간 수익율이 30%정도로 좋다ㅋㅋ)

덧붙여 요즘 블랙록은 ESG투자에 집중하고 있다. ESG란 환경, 사회, 가버넌스의 약자로, 얼마나 환경에 도움이 되고, 사회에 공헌하며, 주주/노동자 친화적인지 나타내는 지표이다. ESG에 대해 궁금하다면 아래의 포스팅을 참고하시면 좋을것 같다.

ESG투자 - ESG란 무엇이고 어떤투자를 해야할까?>>

ESG투자 - ESG란 무엇이고 어떤투자를 해야할까?

ESG. 인류 공공의 이익에 대한 투자 정도로 이해하고 있었다. 처음 접하게 된건 올해 1월쯤. 아무래도 9월 이후 미적지근한 빅테크주의 상승세나 국내의 ‘그린 뉴딜’, 전기차 광풍으로 비롯된

swnas98.tistory.com

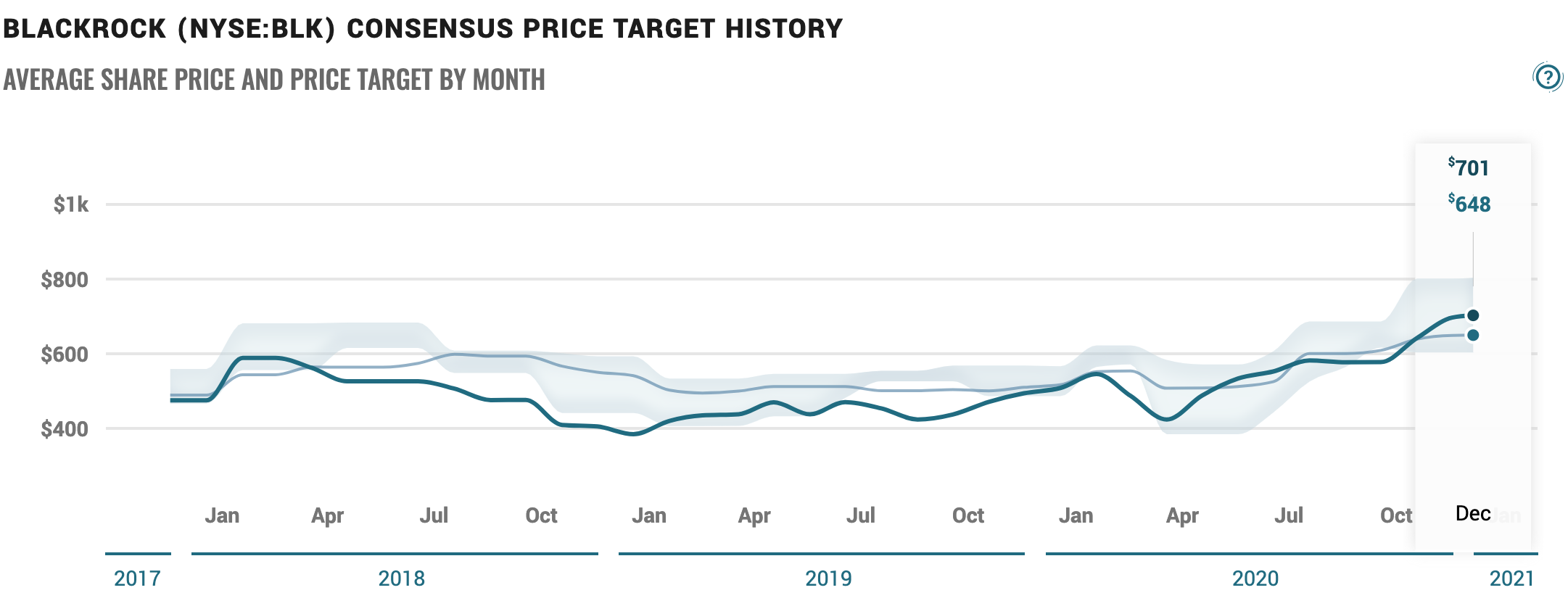

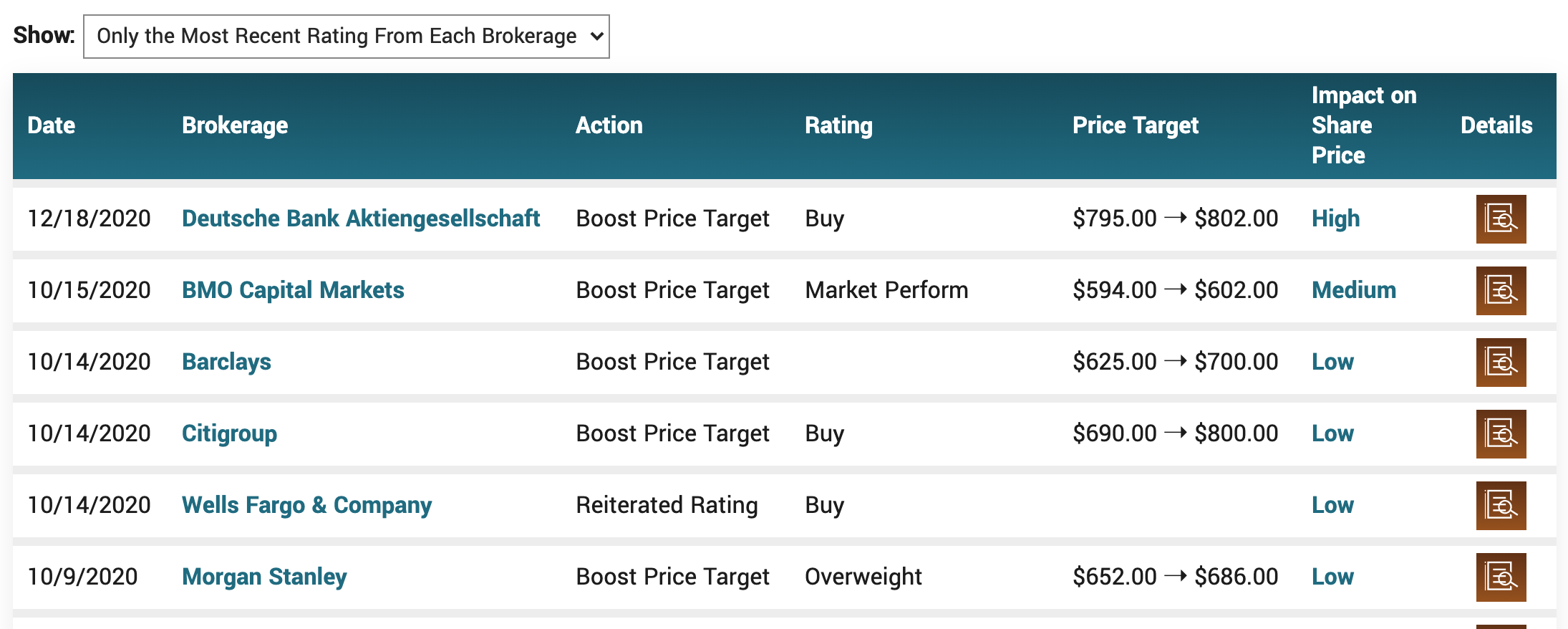

[애널리스트 주가]

금융주라 그런지 예측 주가가 크게 차이나지 않는것 같다. 대부분 2020년 12월 기준 640불에서 701불을 예상하고 있다.

예측주가는 참고차로만 보는게 좋다.

다양한 곳에서 600~800사이를 예측하고 있는데, 평가도 대부분 매수를 추천이다. 최근에 Deusche Bank는 800불까지 바라보고 있다. (정말 800불까지 쭉 오르면 얼마나 좋을까?)

[잡담]

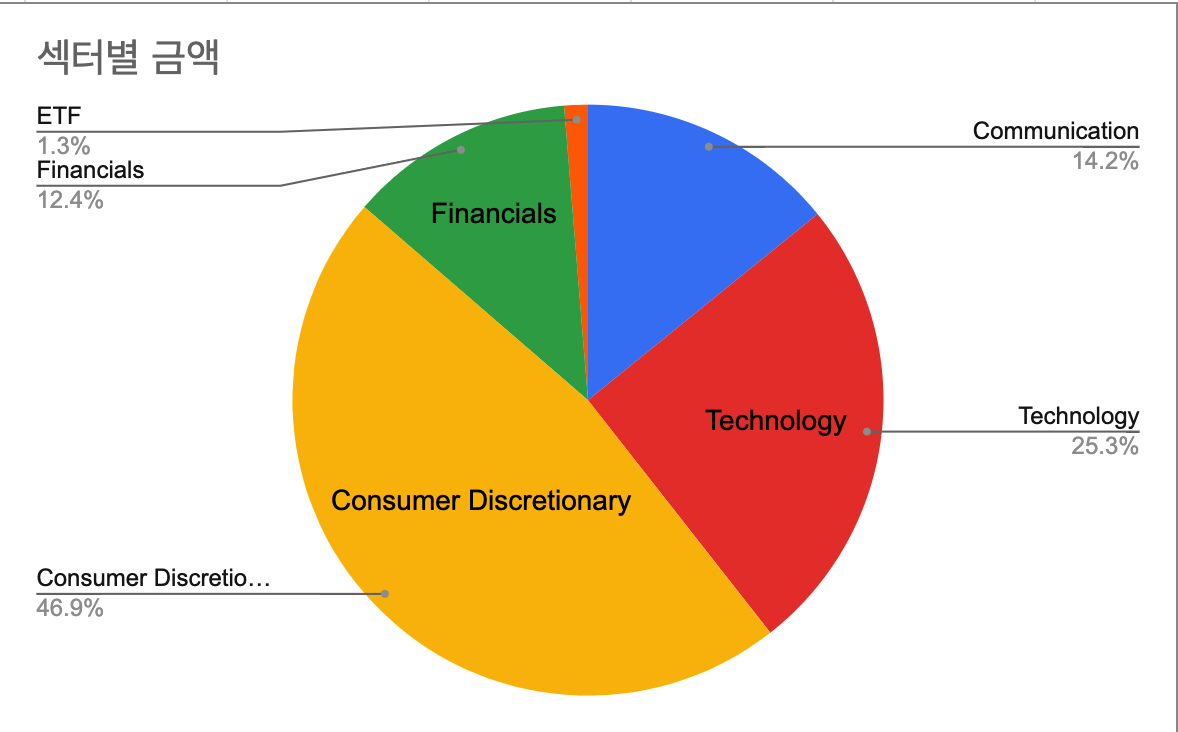

고위험 고수익 자산군에서 일정부분 수익실현하여서 안전한 배당주로 옮겨두기위해 찾던 중 블랙록을 발견하였다. 수익도 중요하지만 리스크관리로 마음의 평화도 매우 중요하기 때문. 주가가 계속 올라가서 매수를 고민하다가 어제 저녁 2%가량 하락하기에, 낮은 가격에 매수했다. 9~10월 2달간의 횡보/조정장이 왔을 때, 개인들이 투자 방향을 잡기 어려워하는 것을 미루어보아 앞으로 ETF에 대한 선호도가 높아지지 않을 까 생각이 든다. 예탁금이 여전히 많이 남아 있는것도 효과를 볼 수 있지 않을까? 요즘 금융관련 주들을 매수해서 금융이 차지하는 비율이 다소 높아졌다. 블랙록에서 2021년 투자전략에 대해서도 발표하였는데 현재 번역하고 있다. 기회가 되면 포스팅하겠다. :)

또 다른 ETF 투자로는 2021년 반도체 호황이 예상된다고 하니, 미국 반도체 ETF인 SOXX를 투자하면 어떨까 생각이 들었다.반도체 ETF로는 SOXX가 유명한데 해당 ETF도 블랙록에서 운영하는 ETF다. 반도체 자체는 아직 확신이 없어서 일단 국민주식 삼성전자만 샀지만, 반도체 선행지수라 여기는 필라델피아 반도체 지수, 그리고 그 중 상위종목만 묶어둔 SOXX를 구매하면 어떨까 투자 아이디어가 생겼다.

미국 반도체 ETF인 SOXX가 궁금하시다면>>

삼성전자 주식을 샀으니 미국 반도체 기업 ETF를 사면 어떨까? - SOXX

반도체 산업의 호황을 예측하는 전문가들이 많다. 최근에 한국의 우량주인 삼성전자우를 구매하였다. 앞서 이야기한 포스팅에서 우리나라주식 중 삼성전자나 sk하이닉스 같은 반도체 주식은 물

swnas98.tistory.com

*해당포스팅은 정보제공목적으로 작성되었으며, 매수매도에 대한 책임은 본인에게 있습니다.

'사회초년생 주식 정보' 카테고리의 다른 글

| 새로운 자산 추가, 비트코인 (w.헤이비트) (0) | 2021.01.02 |

|---|---|

| 이머징 마켓에 투자하고 싶지만, 중국 주식을 몰라서 EMQQ vs MCHI vs CNYA 비교해보기 (0) | 2020.12.20 |

| [미국 공모주] SEC에서 에어비엔비(ABNB)의 상장 공시 S-1 찾아보기 (0) | 2020.12.14 |

| 초이스스탁 US 둘러보기 (w.나의 포트폴리오) (0) | 2020.12.13 |

| 삼성전자 주식을 샀으니 미국 반도체 기업 ETF를 사면 어떨까? - SOXX (0) | 2020.12.06 |